reuters.com, materiały własne

Jak donosi Agencja Reuters, wraz z rosnącą popularnością pojazdów elektrycznych w ciągu kolejnej dekady wzrośnie również globalny popyt na minerały potrzebne do produkcji baterii litowo-jonowych.

Złoża litu są bardzo bogate, jednak w przyszłości mogą wystąpić jego niedobory ze względu na niewystarczającą podaż na światowych rynkach.

Zarówno wytwórcy baterii, jak i samochodów podpisują długoterminowe kontrakty, aby zachęcić producentów litu do intensywniejszego i szybszego inwestowania w celu podniesienia wydajności produkcji.

Jak powiedział Tom Schneberger, przedstawiciel FMC Lithium, jednego z czterech największych producentów litu na świecie:

„Ustaliliśmy już terminarz naszego rozwoju w oparciu o zobowiązania naszych klientów. Priorytetem jest zapewnienie odpowiednich dostaw produktów wysokiej jakości (…)”.

Plany ekspansji chilijskiego Sociedad Quimica Y Minera, kolejnego z czterech największych na świecie producentów litu, również bazują na długoletnich umowach podpisanych z klientami firmy.

Analitycy z Morgan Stanley przewidują, że sprzedaż EV osiągnie poziom 2,9% z 99 milionów wszystkich nowych samochodów na świecie w 2020 r., 9,4% ze 102 milionów w 2025 r. i aż 81% ze 132 milionów w roku 2050. W 2017 r. EV będą stanowić 1,1% z 86,5 miliona nowych pojazdów.

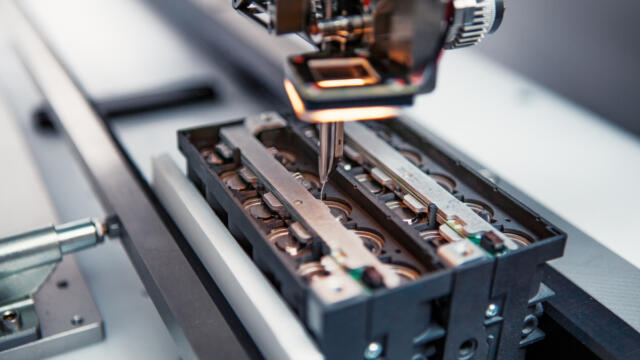

Do budowy baterii litowo-jonwych wykorzystuje się węglan litu lub wodorotlenek litu (powszechnie nazywane łącznie litem), zaś na świecie dominują dwa rodzaje złóż tych związków chemicznych.

Pierwsze z nich składają się ze skał eksploatowanych np. w Australii, zaś w drugim przypadku lit pozyskuje się po odparowaniu solanki, głównie w Chile i Argentynie.

Chiny dysponują złożami obu rodzajów.

W tym roku popyt na lit wyniesie 217,000 ton zaś wielkość dostaw – 227,000 ton. Analitycy z Roskill przewidują, że do 2025 r. popyt dobije do poziomu 785,000 ton rocznie a na światowym rynku powstanie niedobór w wysokości 26,000 ton.

Niektórzy progności zakładają, że w przyszłości wystąpi jeszcze większy deficyt litu.

Simon Moores, dyrektor zarządzający Benchmark Minerals Intelligence, powiedział Agencji Reuters, że aby sprostać popytowi, producenci litu muszą do 2025 r. poczynić inwestycje rzędu 4-5 miliardów dolarów.

Trudno przewidzieć jak zmienią się ceny – zdaniem Benchamark Minerals Intelligece koszt węglanu litu wzrośnie z ok. 9000 dolarów za tonę w latach 2015-2016 do 13,000 dolarów za tonę w latach 2017-2020.

Wodorotlenk litu – preferowany przez producentów, gdyż pozwala na wytwarzanie baterii o większej pojemności i dłuższej żywotności – pozostanie droższy. W latach 2017-2020 za cenę tego minerału trzeba będzie zapłacić średnio 18,000 dolarów w porównaniu do 14,000 dolarów w latach 2015-2016.

Globalną produkcję litu zdominowały cztery firmy – wspomniane już amerykańskie FCM Lithium i Sociedad Quimica Y Minera z Chile, a także Albemarle (również z USA) oraz chińska Tianqi Lithium Corporation.

Według różnych źródeł kontrolują od 66 do 78% światowego rynku litu.

FCM w 2017 r. zwiększyła produkcję wodorotlenku litu o 80% – do 18,000 ton rocznie i planuje dalszy wzrost do 30,000 ton na koniec roku 2019. W późniejszym okresie wielkość produkcji zostanie uzależniona od poziomu popytu.

Albemarle zamierza produkować 165,000 litu do 2021 r. W tym roku wytworzy 89,000 ton. Na inwestycje do 2021 r. przeznaczy 700 milionów dolarów, zaś w ciągu następnych 5 lat – miliard dolarów.

SQM poinformowało Agencję Reuters, że zainwestuje 50 milionów dolarów w celu podniesienia poziomu swojej produkcji węglanu litu w Chile z obecnych 48,000 ton rocznie do 63,000 ton do 2018 r. Spółka zamierza również eksploatować złoża w Argentynie i w Australii w formule joint veture.

Tianqi Lithium nie udzieliło komentarza na temat swoich planów inwestycyjnych.

Na rynku obecni są również mniejsi gracze.

Australijska firma Orocobre zamierzała wytwarzać 17,500 ton węglanu litu w swoim zakładzie w Olaroz w Argentynie (na zdjęciu), jednak trudne warunki pogodowe wymusiły ograniczenie produkcji do 11,700-11,800 ton. Obiekt w Olaroz jest pierwszym od około 20 lat, nowym, dużym zakładem pozyskującym lit z solanki.

Mniejsze firmy są szczególnie narażone na trudności związane z otrzymywaniem litu z tego źródła, z uwagi na ograniczoną liczbę doświadczonych, odpowiednio wyspecjalizowanych inżynierów na świecie.

Ceny litu pomiędzy 2004 a 2016 r. wzrosły o 335%.